Acciones del Credit Suisse caen 17% en Wall Street y arrastran a bancos europeos

Se temía que el colapso del Silicon Valley Bank y la crisis de confianza en el sistema bancario de Estados Unidos generen un efecto contagio en otras regiones del mundo, especialmente en Europa. El lunes pasado, el dominó fue detenido en el Reino Unido cuando el HSBC compró la filial del banco norteamericano quebrado, pero hoy tambalea una emblemática institución: las acciones del banco Credit Suisse se desploman 17% en Wall Street (un recorte respecto de la baja de 27% que registraba en el premarket) y continúan los temores de un eventual default.

La caída arrastró las acciones de otros bancos europeos. El BNP Paribas se hunde casi 11%, el Santander, 9,37%, el Deutsche Bank, 9,68% y Société Générale, 13%. Wall Street también siente el efecto: el índice Dow Jones cae 1,9%, el Nasdaq, 1,2% y el S&P 500, -1,8%.

El First Republic Bank, la entidad que se sospechaba podría ser la próxima en quebrar, y que recuperó ayer cerca del 70% de su valor perdido en el inicio de la semana, recorta 17% ese aumento y vuelve a encender luces amarillas. El resto de los bancos, como JP Morgan (-5%) o Bank of America (-2,28%) sufren el contagio y también retroceden.

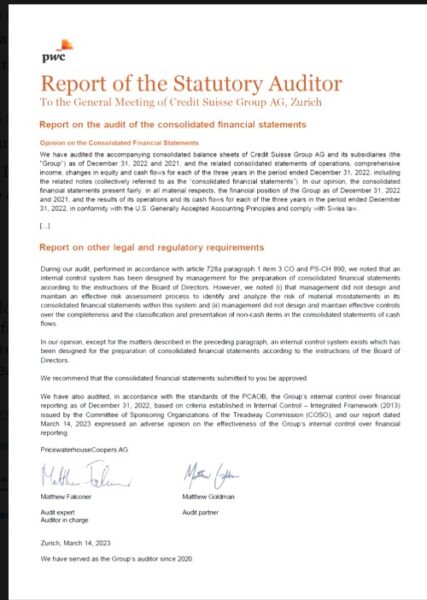

La incertidumbre alrededor del Credit Suisse se desató luego de que la entidad reconociera en su informe anual de 2022 haber detectado una “debilidad material” en el control interno de su información financiera, tildado de “no efectivo”, y que está desarrollando un plan para subsanarlo, incluyendo el fortalecimiento del marco de control y riesgo.

La admisión ocurrió luego de que el banco suizo retrasara, la semana pasada, la publicación de su informe anual de 2022, después de haber sido apercibido a última hora sobre cuestiones técnicas por parte de la Comisión de Bolsa y Valores de Estados Unidos (SEC). Lo mismo había ocurrido en el caso de Silvergate Bank, en el país americano.

Credit Suisse confirmó pérdidas netas de 7293 millones de francos suizos (7381 millones de euros), frente a los “números rojos” de 1650 millones de francos (1670 millones de euros) del año anterior y el peor resultado del banco suizo desde la crisis financiera de 2008, según informó Europe Press.

El banco intentó calmar las sospechas sobre su sostenibilidad a futuro: “Credit Suisse desea reiterar, como se anunció esta mañana, que nuestros resultados financieros para 2022 y años anteriores son precisos y confiables, respaldados por una opinión de auditoría limpia de nuestro auditor externo, PwC”, publicó en Twitter.

Credit Suisse would like to reiterate, as announced this morning, our financial results for 2022 and preceding years are accurate and reliable, as supported by a clean audit opinion by our external auditor, PwC.

— Credit Suisse (@CreditSuisse) March 14, 2023

Sin embargo, el problema se agravó cuando el socio mayoritario de la institución, el Banco Nacional Saudí, aseguró que no aportaría más capital para su financiamiento. “No podemos, porque iríamos por encima del 10%. Es un problema regulatorio”, dijo el miércoles el presidente de la entidad árabe, Ammar Al Khudairy.

El prestamista saudí adquirió una participación de casi el 10% el año pasado, después de formar parte de la recaudación de capital de Credit Suisse, y se comprometió a invertir hasta 1500 millones de francos suizos (cerca de $ 1500 millones).

El banco suizo está desde hace meses involucrado en polémicas que diezmaron la confianza de sus clientes. Una filtración de datos conocida en febrero del año pasado reveló que el Credit Suisse recibió en consignación fortunas de personas ligadas a casos de corrupción y violaciones de los derechos humanos alrededor del mundo. La revelación transcurrió tras un trabajo conjunto de diversos diarios, entre los que se encontraron: The New York Times y The Guardian, entre otros. Señalaron que la entidad bancaria tenía fondos por valor de unos $ 100.000 millones pertenecientes a esas cuentas.

Los datos filtrados incluyeron información sobre más de 18.000 cuentas de Credit Suisse, que estuvieron abiertas desde los años 40 hasta bien entrada la última década, aunque la gran mayoría correspondió al período entre 2000 y 2016.

El temor sobre su futuro surge, sin embargo, en un contexto de extrema tensión para el sistema bancario y financiero. El colapso del Silicon Valley Bank, el decimosexto en importancia en Estados Unidos y principal aliado de las empresas y fondos de capital tecnológico, se consagró como la mayor quiebra bancaria desde la caída de Lehman Brothers, en 2008.

¿Ya conoces nuestro canal de YouTube? ¡Suscríbete!

Investigadoras UTPL consolidan liderazgo científico con impacto

USFQ hace último llamado a convocatoria para Concurso de Beca Wise 2026

La deuda pendiente con las niñas y la ciencia

Agenda con Donald