Renegociación de los Bonos de Deuda Externa

Universidad San Francisco de Quito

Últimos pasos antes de un acuerdo positivo

Tratamos este tema hace pocas semanas (ver Koyuntura Express #12, Junio 2020), planteando lo que podrían ser los escenarios de una negociación y recordando al final algo importante: “¿se pueden lograr todos estos objetivos? siempre es muy fácil decir “hay que lograr tal o cual cosa”, pero son los negociadores desde dentro, con capacidad y honradez, los que evaluarán lo mejor que se puede hacer”.

Y ese momento ha llegado, se ha negociado probablemente lo mejor posible, hay un acuerdo con el 48% de los tenedores de bonos (los más importantes), y luego debería tomar hasta mediados de Agosto lograr el acuerdo mínimo necesario del 66% (los Bonos del año 2024 requieren el 75%).

Quizás para algunos no será el acuerdo perfecto, pero nunca (rara vez) lo es. Hay esa famosa frase de que un buen acuerdo es aquel en el cual ninguna de las partes termina totalmente satisfecha. Pero ciertamente el acuerdo tiende bastante más a satisfacernos que lo contrario. Hay que apoyarlo y seguir como país trabajando duro para complementar las otras piezas del rompecabezas: renegociación con China (ver nota final), nuevos préstamos de multilaterales que deberían reactivarse en buenas condiciones luego de este acuerdo con los bonistas, refinanciamiento de deuda interna (siendo muy cuidadoso con el IESS) y, más importante, junto a todo esto luchar contra la corrupción sin tregua y poner drásticamente en orden las finanzas públicas hoy y en el futuro (además de múltiples reformas estructurales en otros campos).

Colocaciones durante la pandemia

Fuente: Pablo Guidotti / Macroeconomía Argentina

El camino es aún muy largo, pero vamos caminando. Y siempre hay que recordar (en la vida personal sucede lo mismo) que cuando actuamos erradamente (como sucedió durante 10 años) terminamos inevitablemente pagando el precio de esos errores. Por eso estamos en este proceso de renegociación, mientras hay países que han conseguido recursos en buenas, o muy buenas, condiciones durante la pandemia (gráfico #1).

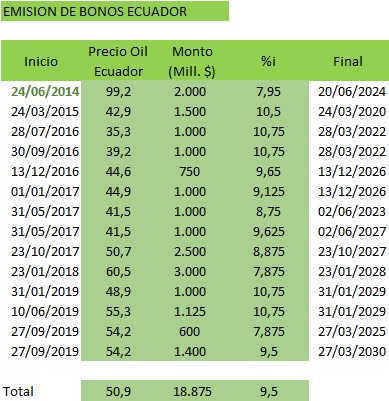

1. ¿DE QUÉ BONOS HABLAMOS?

Empecemos por la información básica: ¿qué bonos se han renegociado? Vemos en el gráfico#2 que se emitieron casi 19.000 millones de dólares desde Junio del 2014 (cuando el petróleo ecuatoriano estaba aún en casi 100 dólares por barril), ya que el gasto público había crecido tanto que ni el petróleo ni los impuestos bastaban para cubrir la voracidad estatal. Y cuando luego cayó el precio del petróleo (y habíamos despreciado los “fonditos” durante 10 años), esto evidentemente se volvió aún más necesario.

La emisión de Ecuador

Fuente: MEF Elaboración: Autor

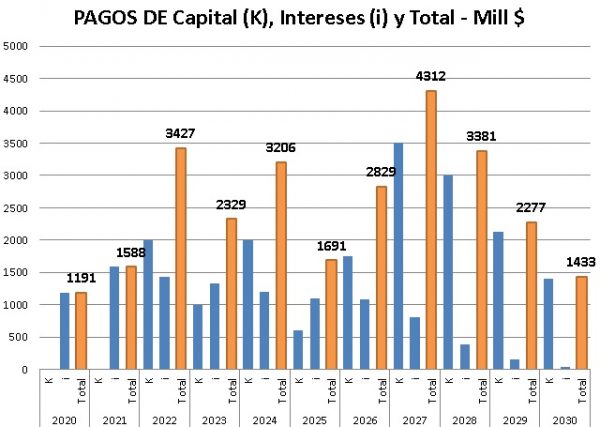

2. LOS PAGOS PREVISTOS POR LOS BONOS

Y como sucede con cualquier deuda, llega el desagradable momento de los pagos, y este arranca en 2020 y va hasta 2030 (ver gráfico #3). Hay algunos años como 2022,2024, 2027 y 2028 donde las obligaciones son realmente fuertes, superan los $3.000 o incluso los $4.000 millones anuales.

En total, de Abril 2020 en adelante, entre intereses y capital debíamos pagar $27.666 millones (lo anterior a esa fecha no lo tomamos en cuenta, porque la negociación empieza realmente en ese momento cuando pagamos $350 millones en capital y no los intereses).

Antes de la renegociación

Nota: De Abril 2020 en adelante

Fuente: MEF Elaboración: Autor

3. ¿CÓMO NEGOCIAR?

Retomamos lo dicho en la Koyuntura Express #12: “Siempre hay dos estrategias posibles para el país. Primera: ir de manera confrontativa y hacer sentir que no se está dispuesto a aceptar cualquier cosa; Argentina optó recientemente por este camino con los tenedores de deuda, y avanza con dificultad. Segunda: ir con espíritu conciliador pero dejando claras las necesidades, Ecuador ha escogido esta ruta y también avanza. ¿Cuál es mejor? La primera puede llevar a un espacio de negociación inmanejable, o, por el contrario, obligarle al otro a entender que hay un piso más allá del cual usted no se moverá. La segunda crea un ambiente sano y puede llevar a mejores resultados, pero también puede generar la sensación de que usted no será muy exigente, y está dispuesto a ceder más”. El (buen) resultado ecuatoriano muestra que nuestra estrategia ha sido más sana, porque además partía de un principio importante: hay que honrar las deudas aunque se las puede negociar.

La negociación debía tener dos objetivos:

1) recortar el nivel total de la deuda para aliviar el futuro de la economía

2) rebajar los pagos anuales

Con este fin había 4 factores en la negociación, que se podían combinar de una u otra manera:

1) diferir pagos, sobretodo de los años muy próximos

2) extender los plazos de pago totales

3) bajar los intereses de los bonos cuyo promedio actual es 9,5%

4) reducir el capital de la deuda

Decíamos que un objetivo razonable era:

| En conjunto, combinados de una u otra manera, estos mecanismos deberían llevar a un recorte de alrededor del 40-50% en los pagos de los bonos (calculado en Valor Presente) |

| Nota (ver Koyuntura #12 para más detalles) – En finanzas nos referimos a un recorte en Valor Presente, no necesariamente en Valor Nominal. Cien dólares valen lo mismo hoy o en el futuro si hablamos en Valor Nominal, pero el Valor Presente toma en cuenta que 100 dólares no valen lo mismo dentro de 5 años que hoy, no tanto por la inflación como podríamos pensar en primera instancia, sino por la tasa de interés (que representa el valor del dinero en el tiempo, o más específicamente lo que me tienen que pagar para diferir un ingreso o un gasto hacia el futuro). Si la tasa de interés es 10% (como casi lo es en los bonos ecuatorianos) 100 dólares hoy equivalen a 110 dólares en un año, o al revés 100 dólares en un año equivalen a 90 dólares hoy. |

Teniendo en cuenta esto, yo puedo en valor presente llegar al mismo resultado de menor pago de

deuda, si:

*me dan unos años de gracia en que no pago nada (porque cuando vuelva a pagar, ese dinero ya vale

menos)

*o me alargan los plazos con menores intereses

*o me disminuyen intereses

*o me bajan el capital

| Téngalo muy presente para las siguientes secciones: si $100 que debía pagar hoy, los difiero a 5 años bajando el interés en 4%, equivale a pagar aproximadamente 23% menos aunque al final pague los mismos $100. Y si se difiere a 10 años, la rebaja es de aproximadamente 33%. |

4. ¿QUÉ SE HA LOGRADO EN LA NEGOCIACIÓN?

Según la información pública.

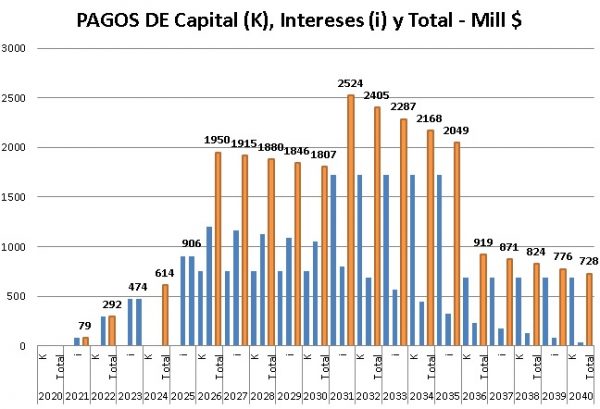

Después de la renegociación

Fuente: MEF Elaboración: Autor

1) Habría un diferimiento de pagos de los primeros años, de tal manera que en 2020 los pagos serían nulos (en lugar de casi $1.200 millones), en 2021 apenas $80 millones (en lugar de $1.600 millones), en 2022/23/24 un total de $1.380 millones (en lugar de casi $9.000 millones). Algunos esperaban que se pague nada en estos 5 años, pero el monto de 290 millones anuales en promedio es bastante razonable (promedio actual: $2.350 millones), pagaremos un 12% de lo previsto.

2) Los pagos se alargan hasta el 2040 en lugar del 2030, aunque podríamos decir que es esencialmente al 2035 porque los pagos que quedarían entre 2036 y 2040 son bastante bajos. En promedio tenemos 13 años para pagar en lugar de 6 años.

3) La tasa de interés arranca en 0% y luego va subiendo hasta llegar al 6,5% en 2026 y el 6.9% en 2030, con un promedio de 5,5% (en lugar del 9.5% actual). Así, la tasa máxima baja del 10,75% al 6,9%.

4) Hay una rebaja del capital del orden del 9%: 1.500 millones menos

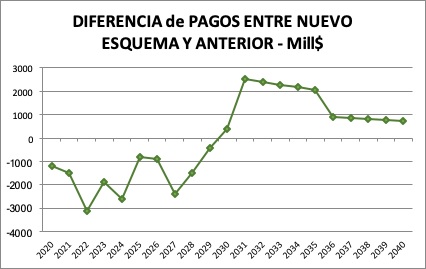

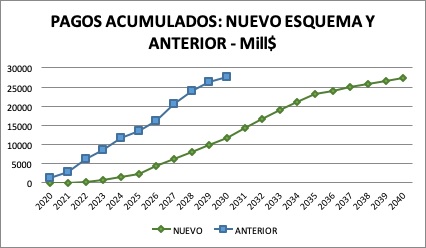

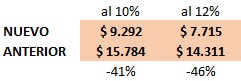

En los gráficos #5 y #6 vemos con claridad, cómo los pagos anuales y los acumulados, difieren entre el esquema anterior y el nuevo.

Después de la renegociación

Fuente: MEF Elaboración: Autor

GRÁFICO #6 DESPUÉS DE LA RENEGOCIACIÓN

Fuente: MEF Elaboración: Autor

En definitiva:

1) Los 5 primeros años nos ahorramos más de $10.000 millones, y hasta el 2030 $16.000 millones

2) El aspecto más importante: en Valor Presente tendremos una rebaja entre el 41% y 46% de lo que estaba inicialmente previsto…

VALOR PRESENTE

| … todo esto es muy importante, y en particular lo último, porque guarda relación con nuestros escenarios del mes pasado, cuando decíamos que la rebaja de pagos en Valor Presente debía ser razonablemente del orden del 40-50%, y estamos alrededor de ese resultado. |

| NOTA: Parecería las negociaciones con la China han avanzado: un préstamo al Gobierno Central, por alrededor de $2.400 millones, otorgado por el Banco de Desarrollo Chino, a 5 años plazo y a una tasa de interés del orden del 6% anual, y, en paralelo (no como garantía), un contrato comercial de venta de crudo de Petroecuador a China a 5 años plazo. |

CONCLUSIÓN

En cualquier negociación se obtiene lo razonable (nunca lo perfecto), y eso ha logrado el país, aunque aún falta el apoyo de un 20% de los tenedores de bonos. ¿Qué es lo razonable, teniendo en cuenta que en valor presente pagar $100 en 10 años es bastante mejor que pagarlos hoy? Se han conseguido diferimientos de pagos muy importantes para los próximos 10 años (pagaremos en promedio $1.000 millones anuales en lugar de casi $3.000 millones), y como resultado de una rebaja en intereses (-4%, de 9,5% a 5,5%) y en el capital (-1.500 millones), en valor presente pagamos alrededor del 40-45% menos. Eso despeja el panorama financiero para los próximos años.

Pero estemos claros, las distorsiones económicas de los anteriores 10 años fueron tan graves, que tenemos mucho por hacer aún en materia de deuda (China, multilaterales, deuda interna) y, además de otras reformas estructurales, la reestructuración completa de las finanzas públicas (bajar fuertemente gastos y rediseñar el sistema tributario), un profundo cambio en la seguridad social, y luchar contra la corrupción recuperando la confianza de los ciudadanos.

Publicado originalmente en Koyuntura Express

¿Ya conoces nuestro canal de YouTube? ¡Suscríbete!

Despertares (1)

Como diablo en botella